|

|

Главная — Обучение — Библиотека трейдера — Иванов Д. Прогнозирование финансовых рынков с использованием искусственных нейронных сетей —

2.2.2. Описание рыночной ситуации при помощи приращений котировок

2.2.2. Описание рыночной ситуации при помощи приращений котировок

Как было сказано выше, в качестве входов и выходов нейросети не следует выбирать сами значения котировок, которые обозначим Ct. Действительно значимыми для предсказаний являются изменения котировок (ΔCt – изменение котировки в периоде t). Поскольку эти изменения, как правило, гораздо меньше по амплитуде, чем сами котировки, поэтому между последовательными значениями курсов имеется большая корреляция – наиболее вероятное значение курса в следующий момент равно его предыдущему значению: t+1> = Ct + <ΔCt> = Ct. Между тем, для повышения качества обучения следует стремиться к статистической независимости входов, то есть к отсутствию подобных корреляций.

Поэтому в качестве входных переменных логично выбирать наиболее статистически независимые величины, например, изменения котировок ΔCt или логарифм относительного приращения log(Ct/Ct-1) ≈ ΔCt/Ct-1. Хорошую информацию об изменениях курса дают дельты котировок: ΔCt = Ct-Ct-1. Легко заметить, что: если Ct>Ct-1, то ΔCt>0, если Ctt-1, то ΔCt<0.

Рассмотрим формирование образов обучающего множества на примере часовой динамики курса евро/доллар за 1999 год. Наглядное представление о характере информационной насыщенности дельт котировок дает график, изображенный на рисунке 2.3. Ряд приращений котировок характеризуется островершинным нормальным распределением, т.е. энтропия образов – мера информационной насыщенности – недостаточно велика.

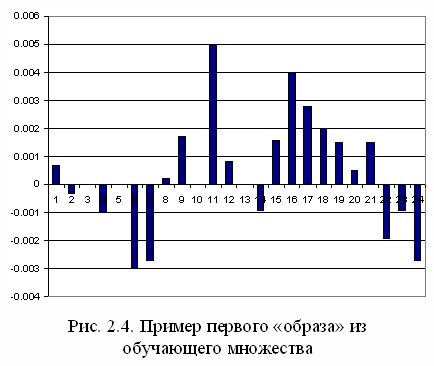

Первый образ обучающего множества, составленный из 24 изменений котировок, будет иметь вид, представленный на рисунке 2.4. Однако образы, сформированные подобным методом, еще пока не пригодны для подачи на входы ИНС, т.к. обладают слишком малой амплитудой колебаний, что связано с незначительными часовыми изменениями котировок твердых валют – в среднем 40 пунктов, т.е. 0.0040. Кроме того, по теории входная информация для ИНС должна лежать в интервале активационных функций нейронов.

Наибольшей энтропией обладает равномерное распределение [37], т.е., кроме необходимого увеличения значений ряда приращений котировок, желательно провести над ними такое преобразование, которое приблизило бы распределение значений ряда к равномерному.

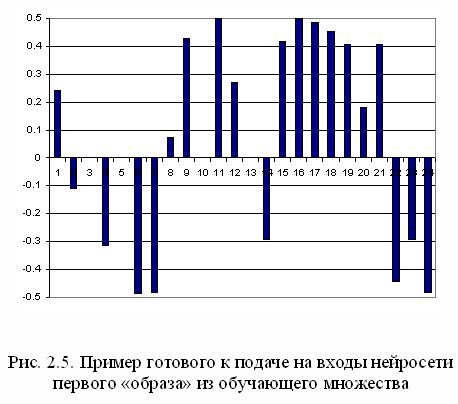

Сегодня известно множество способов преобразования входной информации применимых к задачам прогнозирования, например, можно воспользоваться следующей схемой: ΔC1t = ΔCt*1000, т.е. на первом шаге домножаем изменения котировок на константу, а на втором шаге используем самый естественный способ «перекодировать» непрерывные данные в интервал активационных функций ИНС, т.е. применяем к данным преобразование функцией-сигмоидом, используемой в первом скрытом слое ИНС: ΔC2t = 1/(1+EXP(-1.5*ΔC1t))-0.5 [37].

Измененный по такой схеме первоначальный «образ» представлен на рис. 2.5.

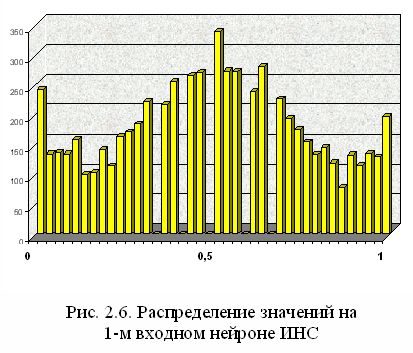

Сформированные по описанной схеме «образы» составляют обучающее множество. Таким образом, обучающее множество, построенное на часовой динамике курса евро/доллар, почти равномерно распределено, хотя его значения больше тяготеют к среднему и экстремальным значениям (рис. 2.6).

В качестве поступающих на входы ИНС данных могут выступать как приращения цен одного типа, например цен закрытия, так и комбинации приращений разных типов цен в пределах одного временного интервала. Например, информация, содержащаяся в «свече», а именно, цены: открытия, максимальная, минимальная, закрытия, может подаваться на 4 входных нейрона. Очевидно, что при таком подходе к описанию рыночной ситуации появляются трудности при попытке охватить достаточное количество интервалов времени в прошлом. Для кодирования информации о 24 последних интервалах (сутки на часовом графике), например, понадобится 96 входных нейронов. Задача с такой размерностью входной информации может быть решена качественно лишь при наличии специального оборудования (нейроплат, нейрочипов).

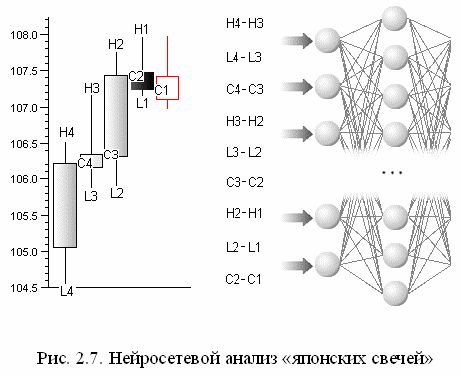

Тем не менее, такая постановка задачи имеет смысл, если пытаться найти зависимость на основе небольшого окна. На рисунке 2.7 показана процедура формирования входного образа для задачи с окном 3 периода. В качестве входных данных выступают приращения максимальных, минимальных цен и цен закрытия периода. Такой подход к прогнозированию можно рассматривать как нейросетевой аналог анализа «японских свечей», поскольку прослеживается прямая аналогия с попытками некоторых трейдеров найти закономерности в комбинациях последних «японских свечей», образовавшихся на графике.

|

|