Главная — Обучение — Библиотека трейдера — Максимов В. Основы успеха валютных спекуляций —

Техника постановки ордеров стоп-лосс

Техника постановки ордеров стоп-лосс

Правильная постановка команд стоп-лоссов (ограничения на потери) – это целое искусство, позволяющее, с одной стороны, избегать больших потерь, а с другой стороны, преждевременного срабатывания этого приказа (за счет волатильности рынка, а не изменения направления тренда).

Многие рассчитывают уровень постановки стоп-приказа исходя из суммы максимальных потерь, которые могут себе позволить на одной сделке.

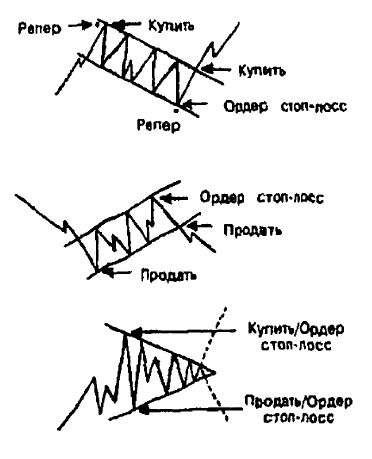

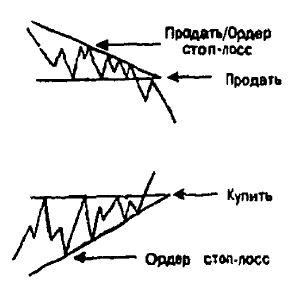

Другие располагают стоп-приказы сразу же за сильными уровнями сопротивления и поддержки. Смысл такого подхода в том, что волатильность рынка никогда не пробивает сильных уровней сопротивления и поддержки, т.е. такое пробитие – сигнал к повороту тенденции, а значит, открытые в другую сторону позиции срочно должны быть закрыты.

Вначале кажется, что все просто. Пусть вероятность правильного вхождения в рынок составила 80% (на базе более 500 вхождений) и средний доход каждого вхождения – 20 пипсов. Ясно, что если при 20% неправильного вхождения средние потери в таком случае не превысят 80 пипсов, то трейдер все равно равно остается с прибылью. Поэтому нужно при каждом вхождении ставить стоп-приказ на уровне ±80 пипсов от уровня вхождения. Но практика показывает, что такое правило постановки стоп-лосс в корне неправильно. Дело в том, что с командой стоп-приказа начинает срабатывать отрицательная обратная связь на качество вхождения (за счет раскачивания рынка крупными маркет-мейкерами); вероятность правильного вхождения опускается до 72%. Если сузить ширину стоп-лосс вдвое (до 40 пипсов), то все равно вероятность правильного вхождения в рынок опускается ниже 65%.

Остается одно. Резко поднять вероятность правильного вхождения в рынок до 96-98% и оборвать негативное влияние стоп-приказа на эту вероятность. Постановка стоп-приказа будет строго дифференцированной и подвижной: максимальная ширина (удаленность от уровня вхождения в рынок) не более 100–150 пипсов, при этом она не должна быть больше или равной величины расположения стоп-лоссов крупных хедж-фондов и маркет-мейкеров (области нахождения их стоп-команд). Их можно найти так: когда рынок доходит до этих областей, он резко ускоряется за счет срабатывания стоп-лоссов и, как следствие, поступления больших денег.

Вторая область постановки стоп-приказов – промежуточные уровни сопротивлений или поддержки. И третья область – вблизи уровня закрытия половины позиции (при первых намеках рынка на изменения тренда или отката) с последующим подтягиванием и следованием за курсом.

|