|

|

Главная — Обучение — Библиотека трейдера — Сильвани А. Переиграть дилера на рынке FOREX: Взгляд инсайдера —

Глава 24. Ограбьте вашего брокера

Глава 24. Ограбьте вашего брокера

Трейдеры вздрагивают при упоминании о проскальзывании , потому что для них это означает, что их ордер исполнен по убийственной цене. Величина проскальзывания, с которой сталкивается трейдер , часто зависит от его контрагента и усугубляется двумя факторами – медлительностью дилеров и нехваткой ликвидности на волатильных рынках. В любом случае проскальзывание – это реально существующая проблема на большинстве волатильных и неликвидных рынков, и, как вы могли обратить внимание, обычно оно работает против трейдера.

Вы когда-нибудь слышали фразу: «Ваш ордер на покупку исполнен на пять пунктов ниже, сэр»? Думаю, никогда. Дело в том, что в случае любого ценового разрыва или резкого сильного колебания цены дилеры традиционно перекладывают убытки на клиентов и кладут себе в карман любую разницу, если ценовой разрыв был в вашу пользу (например, вы выставили ордер на покупку по 30, а цена упала с 40 до 20 без промежуточных котировок). Появление валютных интернет-брокеров с их «гарантированным» исполнением ордеров предположительно должно было изменить эту ситуацию, потому что дополнительная прибыль на раздутых спредах могла бы с лихвой компенсировать любые краткосрочные убытки, которые несли брокеры.

Пару лет назад после выхода особенно негативных данных по занятости вне сельскохозяйственного сектора известный розничный брокер продолжал строго следовать своей политике гарантированного исполнения ордеров, даже когда цены прыгнули вверх на 300 пунктов, и расторопные спекулянты «прокатили» его ни много ни мало на $5 млн. Стоит ли говорить, что после того случая все «гарантии» канули в Лету.

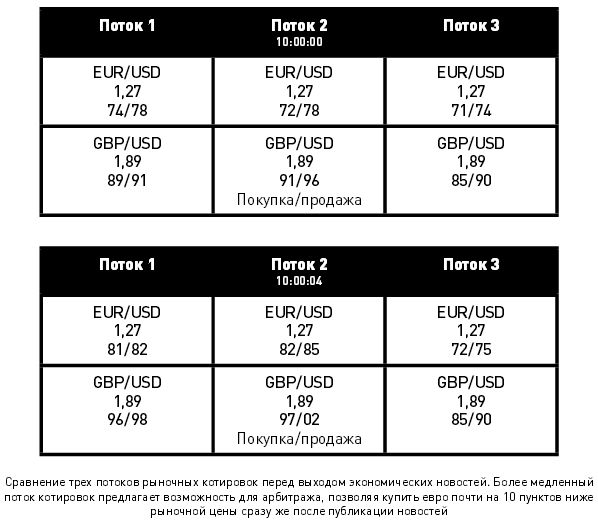

Даже если брокеры не дают никаких гарантий, лазейки для убытков все равно остаются, и вы вполне можете воспользоваться их слабыми местами. Как мы уже говорили при обсуждении схемы сделки на большой фигуре, интернет-брокеры вынуждены создавать рынок для своих клиентов даже в периоды низкой ликвидности. Выставляемая ими котировка обычно представляет собой синтетический курс, определяемый исходя из котировок на покупку и на продажу, которые они получают от своих контрагентов, и, хотя их системы ценообразования полностью компьютеризированы и производят расчеты с молниеносной скоростью, их котировки все же не совсем такие быстрые, как те, что они получают. Другими словами, котировки интернет-брокеров выставляются с некоторой задержкой по сравнению с межбанковским рынком , и такое явление известно как запаздывание. Для умного трейдера это равносильно машине времени.

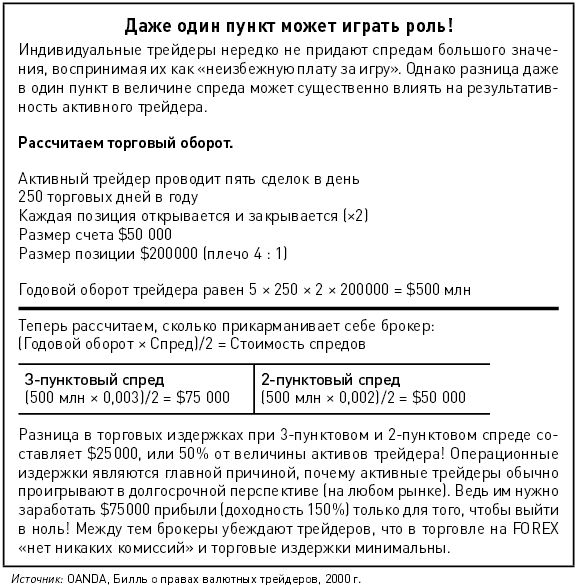

Представьте, что ваша брокерская фирма позволила вам торговать по котировкам, запаздывающим на 15 минут, в то время как на терминале вы видите текущие цены в режиме реального времени. Это было бы крайне выгодным предложением, если не сказать большего. Если сравнить несколько разных платформ для розничной торговли валютой (сегодня их существуют десятки), может броситься в глаза расхождение в потоке котировок. При сопоставлении с «живыми» котировками EBS можно увидеть, что некоторые платформы выставляют котировки относительно быстро, другие – чуть медленнее. Задержка во времени может быть серьезным неудобством, когда вы пытаетесь выйти из прибыльных позиций (поскольку их цена медленно приближается к нужному уровню или, что хуже, вообще не достигает его), но может дать вам большое преимущество при открытии позиции.

При нормальной торговле запаздывание цены не стоит внимания трейдеров, потому что разница с реальной межбанковской ценой может составлять всего один-два пункта. Но в периоды высокой волатильности расхождения могут стать большими и заманчивыми для умного арбитра-жера. На волатильных рынках системы ценообразования с трудом справляются со своей задачей, а порой вообще не способны выставить правильные котировки из-за недостатка ликвидности и противоречивости поступающей в них информации (цен, которые они получают). В такие моменты дилеры межбанковского рынка просто расширяют спреды, чтобы ограничить свою подверженность риску, однако брокеры розничного рынка, которые вынужденные придерживаться фиксированных спредов, прибегают либо к замораживанию своих цен, либо переключаются на исполнение ордеров в ручном режиме (под контролем дилеров).

Через пару секунд или минут потоки выравниваются, и ценообразование вновь становится нормальным, но к тому моменту вы уже можете уйти с пригоршней пунктов безрисковой прибыли. Теоретически это может делать каждый с легкостью и постоянно, хотя для этого требуются некоторое терпение и усердие, чем могут похвастаться далеко не все. Вот как это работает.

Шаг 1. Найти более быстрый поток котировок, чем ваш

Это легко сделать, если открыть разные платформы (в демо- или реальном режиме) на рядом стоящих терминалах, а затем сравнить их котировки во время выхода новостей и в целом в периоды повышенной волатильности . Можно подписаться и получать котировки напрямую от Reuters или EBS (через Bloomberg), но для мелкого трейдера это, как правило, слишком дорого.

Шаг 2. Открыть параллельно два потока котировок: быстрый и более медленный для торговли

Если вы обнаружили, что ваша платформа поставляет самые быстрые котировки, то можете переключиться на более медленную платформу, чтобы воспользоваться этой ситуацией. Я обнаружил, что британские валютные брокеры котируют цены быстрее, чем их американские коллеги, потому что они часто используют модифицированный поток котировок Reuters для своих систем ценообразования.

Шаг 3. Сорвать свой куш

Я протестировал эту стратегию, открыв счет у одного из розничных нью-йоркских брокеров и торгуя на его платформе параллельно с котировками от Reuters. За одну неделю мне удалось заработать более 200 пунктов безрисковой прибыли. Не ахти какая сумма, но если рынок готов вам ее отдать, то почему бы не взять?

Разумеется, брокеры, которым хорошо известна эта ситуация, постоянно пытаются модернизировать и ускорить свои системы ценообразования. Часто они вынуждены принимать проактивные меры в преддверии особенно волатильных и опасных для них периодов. Это значит, что в 8.30 по нью-йоркскому времени брокеры переводят котировки в ручной режим и, если ожидаются «важные» новости, могут обезопасить себя, просто отклоняя все входящие сделки. В такие периоды торговля становится невозможной. Это еще один грязный трюк, который проделывают розничные брокеры со своими клиентами.

Это законно? Разумеется, да!

Если ваш брокер тормозит с котировками, это его проблема, а не ваша. Без раздумий залезайте к нему в карман и забирайте свои пункты прибыли, потому что своими раздутыми спредами, охотой за стопами и в целом недобросовестным отношением брокеры грабят рядового трейдера без зазрения совести. В конце концов, должны же они расплатиться за все ваши стоп-ордера, бессовестно выбитые с рынка, и за отвратительное исполнение ваших заявок. Хотя через какое-то время вас могут поймать на «мелком воровстве», почему бы по-быстрому не заработать несколько сотен баксов?

Ключевые моменты сделки

-Будьте внимательны к «неочевидным» новостным событиям, таким как выступления представителей ФРС , публикация индекса потребительского доверия (обычно поступающие в 15-минутном формате), и второстепенным экономическим новостям, таким как публикация Бежевой книги и др. Можно воспользоваться запаздыванием котировок и в обычные периоды, когда рынок делает быстрые и резкие движения.

-Попытайтесь нацелиться на более экзотические валютные пары, не находящиеся под столь пристальным контролем дилеров. В большинстве крупных брокерских домов есть отделы по евро и фунту стерлингов, но в редких случаях там существует отдел по новозеландскому доллару, например. Расхождения в ценах по экзотическим парам не так бросаются в глаза дилерам, и может пройти какое-то время, прежде чем они будут устранены. (Однажды мой брокер «проспал», и я сумел купить пару GBP / JPY на 30 пунктов ниже реальной рыночной цены!)

-Чтобы войти в сделку, ищите достаточно большое расхождение, которое позволяет как минимум покрыть спред и заработать несколько пунктов безрисковой прибыли. Как правило, все сделки нужно закрывать очень быстро, но в редких случаях, когда вам удается включиться в большое движение, частично зафиксируйте прибыль, а для оставшейся части разместите стоп-ордер на точке входа и посмотрите, как далеко зайдет рынок!

-Не забывайте делать скриншоты открытой сделки на тот случай, если брокер вдруг решит отменить вашу сделку.

|

|