Главная — Обучение — Библиотека трейдера — Сильвани А. Переиграть дилера на рынке FOREX: Взгляд инсайдера —

Как построить позицию. Ступенчатая тактика. Построение позиции

Как построить позицию. Ступенчатая тактика. Построение позиции

Сформулировать хорошую торговую стратегию и мнения о рынке важно и нужно, но если у вас нет грамотной и упорядоченной тактики вхождения в позиции, вы можете столкнуться с тем, что ваши сделки моментально становятся убыточными, как только вы входите в рынок.

Ступенчатая тактика

Известно, что идеальный способ торговли – входить в позицию постепенно и затем так же постепенно выходить из нее, когда ваши цели достигнуты. В теории этот подход красив, но, как обнаруживает большинство трейдеров, реализовать его на практике очень сложно. Трудно увеличивать позицию, когда она кажется убыточной, и трудно не фиксировать прибыль, когда позиция уходит в плюс. Психологическое давление часто бывает слишком велико, и редкие счастливчики способны спокойно усидеть на месте, наблюдая за тем, как их прибыли и убытки прыгают вверх-вниз под влиянием резких колебаний рынка, подобно воздушному змею под порывами ветра.

Один из способов избежать этого – забирать у рынка небольшие порции прибыли, вместо того чтобы ждать, пока сыграет вся ставка. Фиксировать прибыль в сделке очень важно – и не только из соображений результативности, но и для вашей психики. Фиксация прибыли создает позитивный настрой, который так необходим всем трейдерам, и в случае, если рынок вдруг развернется против вас и позиция принесет убыток, осознание того, что вам удалось забрать у рынка хоть сколько-то пунктов прибыли, позволит смягчить удар.

Построение позиции

Пытаться выбрать идеальный момент для входа в сделку и выхода нее – бесплодное занятие, которое только препятствует успешной торговле. Профессиональные трейдеры знают, что им вряд ли удастся войти «точно» на вершине или на дне, поэтому они сосредотачиваются на определении ценового диапазона для входа.

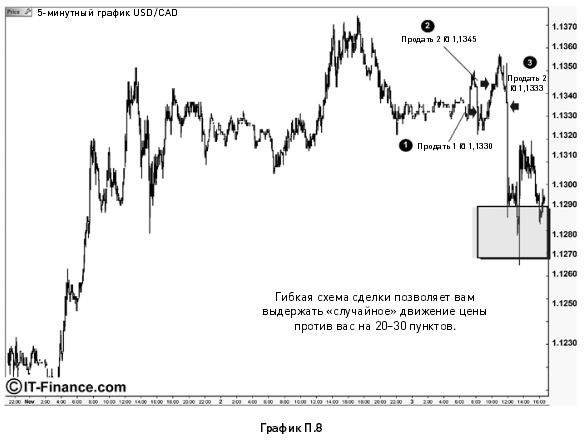

Рассмотрим это на примере валютной пары доллар США / канадский доллар, взятом из реальной жизни.

Опираясь на технический анализ и нашу интерпретацию движения цены, мы делаем вывод о том, что луни будет падать, и открываем короткую позицию (график П.7).

В соответствии с нашими правилами управления активами наш риск не должен превышать $200 при размере счета $10К (2 %). У нас есть два варианта:

-один лот на 100К со стоп-ордером на расстоянии 20 пунктов;

-множество мини-лотов со стоп-ордерами на разных уровнях.

Вы можете немедленно увидеть, какую гибкость дает вам торговля мелкими лотами, и именно по этой причине большинство индивидуальных трейдеров должны ими торговать. Ваш общий риск – вот что должно заботить вас прежде всего, а не поиск идеальной точки для входа. Сегодня большинство торговых платформ автоматически рассчитывают среднюю цену по открытым позициям, что позволяет вам легко оценить свою подверженность риску по множеству позиций.

Скажем, мы решаем торговать пятью мини-лотами (с 5-кратным плечом). Если торговать всеми лотами сразу, нам нужно выставить стоп-ордер на 40 пунктов. Используя мини-лоты, мы рискуем той же суммой ($200), но с более низким профилем риска. По мере накопления опыта вы будете чувствовать себя все более комфортно с варьированием точек входа и уровней стоп-ордеров.

Разумеется, к моменту принятия решения на наших графиках уже должны быть проведены дневные торговые уровни, которые можно использовать для определения точек входа и выхода. Торгуя пятью лотами, мы начинаем входить в рынок постепенно возрастающими объемами, когда цена достигает нашей точки входа.

1. Первый ордер на продажу на отметке 1,1130

Мы слегка попробовали ногой воду, чтобы понять, подходит ли нам рынок.

Теперь может произойти одно из двух. Чаще всего вы увидите, что цена выстрелила вверх, как только вы открыли короткую позицию. В этот момент большинство трейдеров восклицают: «Со мной это происходит всегда!», но в нашем случае мы только рады увидеть более выгодные уровни для продажи. Но если пара немедленно спикирует вниз, наша позиция уже будет в плюсе. Неплохое место для вхождения в сделку. Начиная с малого, вы создаете для себя беспроигрышную ситуацию.

2. Курс луни растет, и мы продаем еще два лота на отметке 1,1345

Теперь у нас открыта короткая позиция по 3 лотам, и у нас осталось еще две пули.

В течение нескольких минут пара продолжает движение вверх и достигает отметки 1,1355, что на 25 пунктов выше нашей первоначальной точки входа. Если пара продолжит расти, у нас остается еще два лота, чтобы увеличить нашу позицию, или, если мы будем чувствовать себя некомфортно, можем выйти из сделки с незначительным убытком. Если бы мы торговали одним большим лотом, наша позиция уже была бы принудительно закрыта по стоп-ауту .

3. Пара наконец сдается и получает нисходящий импульс. Мы продаем два последних лота на отметке 1,1333

В итоге у нас открыта короткая позиция по пяти лотам по средней цене 37.

Обратите внимание, что это не «усреднение убытков», которое является шагом отчаяния. Это тактика построения позиции, которая дает нам возможность получить лучшую среднюю цену для наших коротких позиций (37 по сравнению с первоначальной 30) и даже воспользоваться движением вверх, которое вымыло с рынка многих наших коллег.

После того как выбиты верхние стоп-ордера, ничто не препятствует движению пары вниз. Мы выходим из сделки в соответствии с нашими уровнями поддержки, закрывая 2 / 3 позиции, а на оставшуюся часть выставляя стоп-ордер на точке входа, чтобы посмотреть, не достигнет ли цена более низких уровней.

Профессиональные трейдеры редко торгуют с фиксированными ордерами на рынке (из опасения раскрыть свои намерения) и принимают решения о входе в сделки и выходе из них на основе ценового движения. Такая манера торговли, вероятно, больше подходит опытным трейдерам с устоявшимися торговыми стилями, в то время как новичкам лучше торговать с многочисленными фиксированными ордерами, что позволит им сосредоточиться на корректировке своих аналитических выводов.

Построить позицию – значит установить диапазоны, на которых вы будете торговать, а не пытаться определить абсолютные значения для идеального входа. На валютном рынке так много внутридневного шума, что найти идеальную точку входа и выхода в любой сделке практически невозможно; так зачем стараться? Вместо того чтобы думать «По какой цене войти в сделку?», вы должны думать «Где находится хороший 10–15-пунктовый диапазон для входа / выхода из моих позиций?» Если ваш анализ большую часть времени оказывается правильным, значит, вы должны большую часть времени зарабатывать прибыль.

|