Главная — Обучение — Библиотека трейдера — Царихин К. Анализ рынка. Дайджест публикаций —

I. О проблемах технического анализа

I. О проблемах технического анализа

В настоящее время технический анализ, наряду с фундаментальным, является важнейшим методом анализа биржевых рынков. В России его использует подавляющее большинство игроков. Можно даже утверждать, что знание хотя бы основ технического анализа является своеобразным пропуском на рынок: без него там, увы, делать нечего.

Вместе с тем, как метод анализа и прогноза ценовой динамики биржевых рынков, технический анализ обладает большим количеством недостатков, которые ставят под вопрос его практическую применимость.

Комментарий: Я использую технический анализ с 1996 года. За истекший период мною испробовано и протестировано на реальных данных огромное количество индикаторов. Вывод неутешителен: во многих случаях рынок ведёт себя вопреки прогнозам. На эту тему было опубликовано много статей и исследований, поэтому не буду лишний раз повторять то, что уже все и так знают.

Поклонники технического анализа объясняют это следующим образом. Технический анализ требует высокой квалификации аналитика. При грамотном его использовании можно добиться очень хороших результатов. Поэтому не может идти речь о проблемах в самом техническом анализе. Проблема в его грамотном использовании.

Однако, по моему мнению, корень проблемы заключается не в этом, а в том, что техническому анализу, как методу анализа и прогноза ценовой динамики рынка, присущи органические недостатки, коренящиеся в его основополагающих постулатах и вообще в самой его идеологии.

Корень всех ошибок – это стремление технических аналитиков анализировать не рынок, а график. Мне вспоминается следующая древнекитайская притча:

- Можно ли говорить с людьми загадками? – спросил Бэйгун Конфуция, но тот промолчал.

- Если загадку уподобить камню, брошенному в реку, то что получится? – спросил Бэйгун.

- В царстве У прекрасные водолазы, сумеют его выловить, – ответил Конфуций.

- А если загадку уподобить воде, налитой в воду?

- Смешали воду из рек Цзы и Шэн, но повар И Я попробовал и их распознал.

- Значит, нельзя говорить загадками?

- Почему нельзя? Но только понимает ли смысл слов сам говорящий? Ведь понимающий смысл слов не станет говорить словами. У рыбака намокает одежда, у охотника устают ноги, но не для удовольствия. Ибо истинные слова – без слов, истинное деяние – недеяние. Ведь то, о чем спорят люди поверхностные, столь незначительно!

Так ничего не добившись, Бэйгун погиб в бане».

Рынок говорит с людьми загадками. График – это слова, намокшая одежда, усталые ноги. Нам нужно добраться до сути: сколько перепелов подстрелил охотник, сколько рыб поймал рыбак. Список «погибших в бане» чартистов будет, наверное, весьма внушительным.

Увидев на графике какую-то фигуру, аналитик спешит возгласить: «Рынок меняет направление своего движения, потому, что я на графике увидел то-то то-то». Следует действовать иначе. Увидев нечто, спросить себя: «Какой процесс, происходящий на рынке вызвал появление данного графического объекта? Приведёт ли этот процесс к развороту, или только к коррекции»?

Пренебрежение сущностным содержанием процессов, происходящих на рынке, привело к грубейшим ошибкам при дальнейшем развитии технического анализа.

Первая из них: одними и теми же индикаторами анализируются совершенно непохожие друг на друга рынки: рынок акций и рынок облигаций, рынок валютный и рынок товарный. В некоторых случаях такой подход оправдывает себя: «двойное дно» и в Африке «двойное дно». Но во многих случаях – нет. В результате имеем ошибки.

Вышеназванные рынки отличаются друг от друга не только морфологией и особенностями процесса торговли, но даже и ... формой графиков! Справедливости ради надо отметить, что это различие могут заметить только профессионалы. Для новичков всё едино. В качестве иллюстраций привожу графики. На рис. 1-1 и рис. 1-2 – классика: «ЛУКойл» и «РАО ЕЭС России» за год.

Для графика вторичного рынка акций характерны: короткие откаты при росте и большие – при падении, относительно небольшой размах колебаний в коридорах, иногда довольно значительные периоды отстоя после роста. Резкое изменение направления движения рынка встречается редко, в основном при переходе от падения к росту. Наблюдается также чередование периодов резкого движения с откатами и классических трендовых фрагментов. Рынок акций, как правило, растёт медленно, а падает быстро.

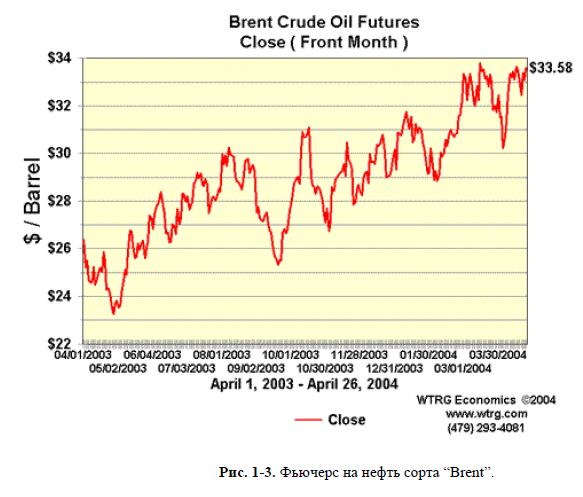

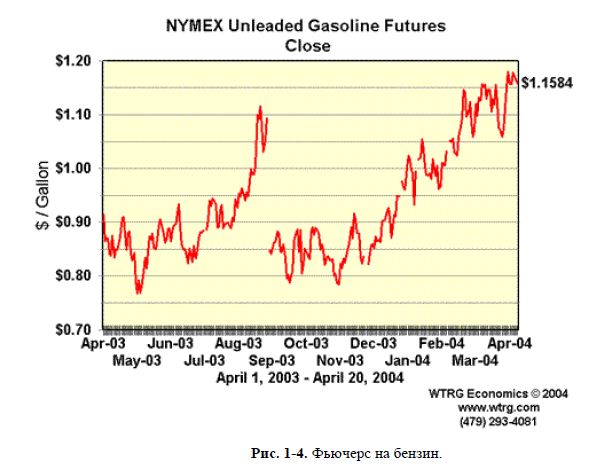

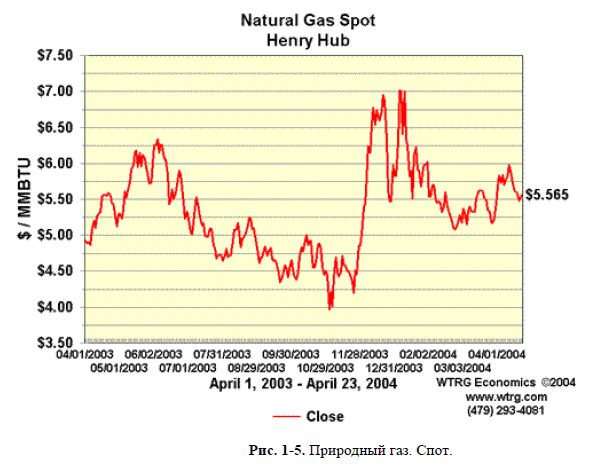

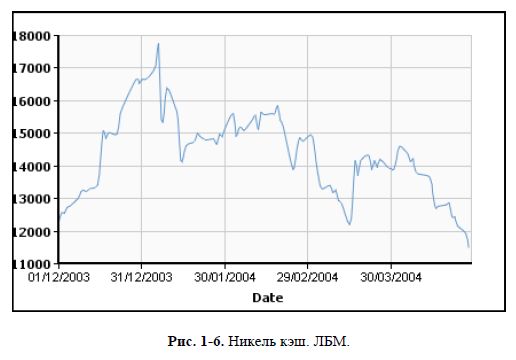

На рис. 1-3 – 1-6 приведены некоторые графики с товарных рынков. Для них характерны: ярко выраженная трендовая структура, внезапные рывки (например, на рис. 1-5), значительные по масштабам разрывы, резкое, внезапное изменение направления движения цены во время сильных рывков, достаточно широкие коридоры. На товарном рынке периоды роста и падения примерно равны; иногда даже бывает, что он, в противоположность рынку акций, растёт быстро, а падает медленно (см. рис. 1-6).

Я считаю, что у каждого рынка есть свой типовой портрет. Эта тема нуждается в развитии. Пока есть только предварительные соображения.

К сожалению, эта тема не получила в техническом анализе своего развития (может быть, я ошибаюсь. Было бы интересно узнать мнение других специалистов, встречали ли они работы по теханализу, где затрагивался бы вопрос различия форм графиков на разных рынках).

FOREX стоит особняком. Эти графики имеют черты, сходные и с “commodities” и “stocks”. Вообще говоря, рынок FOREX я знаю слабо, поэтому о нём особенно распространяться не буду.

Я считаю, что одним из путей развития теханализа должна стать дифференциация по типам исследуемых рынков.

Вторая ошибка: исследователи не могут понять природу рынка. Некоторые считают, что это естественный, а не искусственно созданный объект. Этот комплекс затруднений и ошибок породила огромное количество некорректных методик прогнозирования. Исследователи пытались искать совершенную упорядоченность там, где её нет и не может быть. Пример – волны Эллиота и числа Фибоначчи. С другой стороны, пытались применить для анализа рынка теорию хаоса и фрактальную геометрию, которые никакого отношения к рынку не имеют, так как описывают совершенно другие объекты.

"Мандельброт обнаружил, что фрактальные изменения рек являются подобными аналогичным структурам товарных рынков – признак того, что рынки являются больше природной функцией, чем процессом, созданным левым полушарием человеческого мозга" (Б. Вильямс, "Торговый хаос", стр. 64) – налицо логическая ошибка в рассуждении: иногда даже разнородные системы порождают сходные внешние проявления (вспомним про защитные рога и шипы: в разное время, с интервалов в десятки миллионов лет они появлялись и у динозавров и у млекопитающих). Чтобы не загромождать ход основного повествования, я вынес мои мысли про волновую теорию Эллиотта, числа Фибоначчи и фрактальную геометрию в конец статьи, в раздел «Дополнительные материалы».

Для описания рынка аналитики применяют такие термины, как "энергия", "сила быков", "сила медведей" и т.д. Рынок у таких исследователей и "падает", и "отскакивает", и "двигается по инерции", рынок "толкают", "подталкивают" и "тормозят". MACD, например, " ... указывает дорогу, как фары у машины" (А. Элдер). Можно также процитировать Б. Вильямса: "Энергия всегда следует путём наименьшего сопротивления. Рынок подобен реке . Поскольку река бежит вниз, её поведение определяется выбором пути наименьшего сопротивления". В этой связи мне вспоминается один мой знакомый, который советовал всем употреблять в пищу семена конопли. Свою мысль он аргументировал следующим образом. Попугаи, говорил он, едят коноплю и живут до трёхсот лет. Если человек тоже станет есть коноплю, то он тоже будет жить до трёхсот лет.

Необходимо разработать теорию, которая бы описывала рынки (фондовый, товарный, валютный) так, как они есть, со всеми их специфическими особенностями, несводимыми к чисто природным, чисто финансовым или чисто психологическим закономерностям. Надо признать, что любой организованный (биржевой) рынок является сложной системой, которая существует и развивается по своим законам.

Отсутствие ясности в вопросе о истинной природе и морфологии биржевых рынков породило трудности в определении причин, по которым рынок растёт и падает. Кроме таинственных "сил быков", "сил медведей" и "потенциальной энергии рынка", очень часто речь идёт о "эмоциях толпы" и о "психологическом настрое масс". Моё мнение по этому поводу см. также в файле "Дополнительные материальное".

При более пристальном рассмотрении природы рынков выясняется много интересного. Для каждого типа рынка действует определённый набор факторов. Для вторичного рынка акций это переток капитала, для товарного рынка – изменение баланса спроса и предложения плюс переток спекулятивного капитала и т.д.

Вообще говоря, эта тема нуждается в специальном исследовании. Кое-что мною в этом направлении уже сделано, но об этом – в конце текста.

Первая и вторая ошибки породили также трудности с правильной трактовкой объёма. Действительно, если мы не разобрались с природой рыночных процессов, отражаемых на графиках, то о какой правильной интерпретации объёма может идти речь? В книгах по техническому анализу есть всё, кроме правильной интерпретации объёма. Обычно авторы не идут далее утверждений типа "рост объёма подтверждает тренд" или "изменения в динамике объёма предвещают изменения в динамике цен" (Джозеф Гранвилл). Созданные с использованием объёма индикаторы – это просто кошмар. Достаточно вспомнить классический On Balance Volume (OBV) или элдеровский Force Index (FI). Кстати о последнем индикаторе: непонятно, в чём смысл умножения объёма на разницу цен? Моя учительница математики говорила, что если лампы умножить на апельсины, то получатся лампасины. Это как раз тот случай.

Можно решить простую задачу. У Вани, Маши и Пети было по два яблока. Сколько всего яблок было у них вместе? Решение:

3 * 2 = 6

В этой задаче всё логично и понятно. Смысл операции умножения количества детей на количество яблок понятен.

Есть другая задача. Сколько весит килограмм гвоздей, если черви козырь? Или, что получится, если разницу цен умножить на объём?

Кое-что ещё об объёме – в файле "Дополнительные материалы".

Третья ошибка: вольное обращение со временем. Почему то технические аналитики при построении графиков пропускают выходные и праздничные дни. В результате такого вольного обращения со временем графики искажаются. Возникают также по меньшей мере спорные методы, типа крестиков-ноликов.

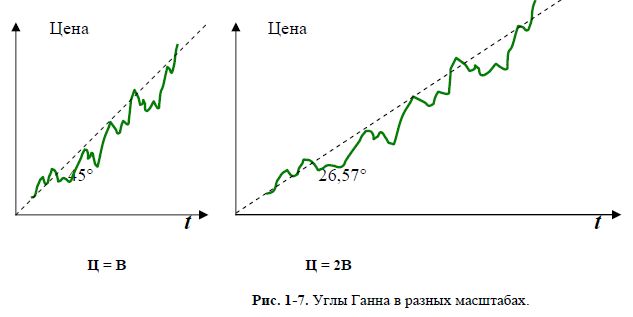

Отдельного рассмотрения заслуживают методики построения углов на графике (например, углы Ганна). Что значит угол в 45°? Тангенс этого угла должен быть равен единице, не так ли? На практике это означает, что цена / время = 1. То есть, скажем, один рубль соответствует одному дню. А если у меня один рубль равен двум дням, то уголочек получается равным 26,57° (см. рис. 1-7). На этом примере мы видим, что при увеличении масштаба времени в 2 раза, угол сокращается в 1,69 раз. Аналогичный эффект мы будем наблюдать, если увеличим масштаб цены в 2 раза. Угол тогда будет равен 63,43°.

Вольное обращение со временем приводит также к тому, что исследователи вообще забывают в какой системе координат они оперируют – с этой точки зрения показательна следующая цитата из «Основ биржевой игры» А.Элдера:

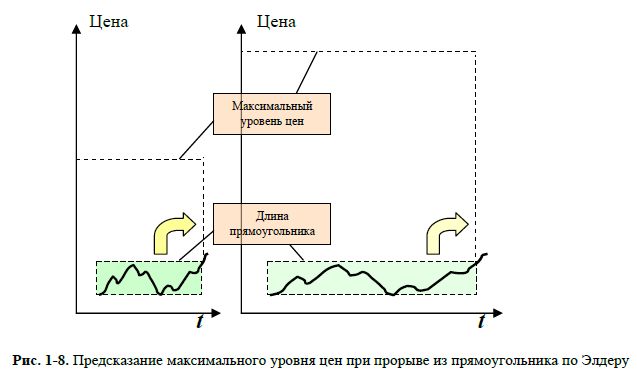

«Есть несколько методов для предсказания того, что последует за прямоугольником. Измерьте высоту прямоугольника и отложите её от прорванной линии в направлении прорыва. Это его минимальный прогнозируемый уровень цен. Максимальный проектируемый уровень цен получается, если взять длину прямоугольника и отложить её вертикально в направлении прорыва (Курсив мой – К.Ц.)».

Обратите внимание на фразу, выделенную курсивом – это же полный абсурд. Длина прямоугольника на графике измеряется единицами времени (днями, неделями) и откладывать эти величины на ценовой шкале – нонсенс. Для того чтобы более наглядно увидеть ошибку автора этой рекомендации, посмотрим на рис. 1-8, где изображён один и тот же график, но в разных временных масштабах (справа временной масштаб в два раза больше):

Получается, что во втором случае максимальный прогнозируемый уровень оказывается в два раз выше, хотя мы взяли один и тот же прямоугольник. Также разбираемая методика не отвечает на вопрос, почему именно максимальный уровень цен должен находиться именно там, а не в другом месте?

Для того, чтобы устранить эти ошибки, необходимо правильно отражать время на графиках.

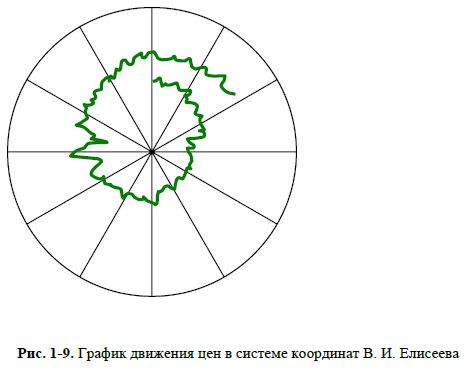

В. И. Елисеев по образованию математик. Он изобрёл свою, оригинальную систему графического анализа фондовых рынков. Если все «нормальные» аналитики помещают движение цены в горизонтальную систему координат, откладывая по оси абсцисс время, а по оси ординат – цену, то Владимир Иванович использует круговой график с одной единственной осью. Время у него движется по этому кругу, а цена откладывается по оси (см. рис. 1-9):

Круг поделён на двенадцать секторов, каждый соответствует какому-то одному месяцу. За год цена совершает полный оборот – всё возвращается на круги своя. График цены напоминает спираль. Это просто один из примеров нестандартного подхода, не более того. Я не утверждаю, что такой метод правилен.

Разговор о времени заставил вспомнить ещё одну ахиллесову пяту технического анализа – временной параметр в индикаторах. Действительно, представим себе, что мы строим среднюю. За сколько дней? За двадцать пять? А почему именно за двадцать пять? Мы играем по сигналам RSI? OK! За сколько дней мы строим этот индикатор? За пять? Получается очень резко? За четырнадцать? А почему за четырнадцать?

К сожалению, "великие" по этому поводу ничего сказать не могут, кроме фраз типа: "выбирайте тот временной параметр, который лучше всего работает на исследуемой совокупности данных в прошлом. Если, по каким-либо причинам индикатор с выбранным значением временного параметра перестал эффективно работать, то выберите другое значение параметра". То есть, попросту говоря нам советуют: "подгоняйте метод под результат до тех пор, пока не останетесь довольны (хорошо, что ещё не результат под метод)".

Необходимо разработать такие индикаторы, которые бы были независимы от временных параметров, или же использовали такие параметры, которые бы выводились по чётким, научно обоснованным алгоритмам.

Логическим продолжением темы отражения времени на графиках является тема представления цены и объёма, а также более широкая тема – состав и способ представления торговой информации. Приведённый выше круговой график В. И. Елисеева – одна из попыток сломать стереотипы, утвердившиеся за много десятилетий развития технического анализа.

Действительно, почему, скажем, мы строим график, основываясь на ценах открытия, максимума, минимума и закрытия. Почему исключаем из рассмотрения средние? У одного американского автора я встретил способ приближённого вычисления средней:

... и это в эпоху пентиумов. По моему мнению дело тут вот в чём. Когда биржи начали публиковать таблицы котировок и аналитики начали строить по ним графики, вычислить среднюю, а в особенности средневзвешенную по объёму торгов, было технически очень трудно: на это уходило несколько часов кропотливого труда (представим себе, на площадке прошло несколько тысяч сделок). Биржевики решили: ну её, эту среднюю ... С тех пор она и исчезла. В настоящее время процесс вычисления средней занимает сотые и даже тысячные доли секунды. Так почему же не ввести этот показатель в формат представления графиков?

Десятилетиями западные аналитики смотрели на неудобные для восприятия столбиковые диаграммы и делали вид, что лучше придумать ничего нельзя. И только в начале 90-х, с выходом знаменитой книги С. Нисона, они открыли для себя японские свечи. Спрашивается: может быть, вместо того, чтобы изобретать массу мудрёных индикаторов, следовало бы сначала позаботиться о внешнем виде графиков?

Почему мы все строим только прямые линии трендов? Ведь во многих случаях движение максимумов и минимумов аппроксимируется кривой! – тут скорее всего дело вот в чём. Строить прямые линии трендов можно научить даже школьника, а вот с кривыми линиями дело обстоит посложнее. Здесь требуется знание высшей математики, а с этим у чартистов в большинстве случаев туговато (есть, правда, ещё один способ: внимательно исследовать возможности программы MS Excel ...).

Вызывает удивление повышенная концентрация технических аналитиков на события одного дня: "если цена пробьёт этот уровень, то ...", "сегодня был экстремальный объём, значит ..." и т.д. По моему мнению, такая точка зрения ошибочна. Тренды разворачиваются не в один день, хотя, если смотреть на график, всегда можно найти точку экстремума. В большинстве случаев, разворот трендов вызывается глобальными рыночными сдвигами, которые имеют достаточно большую протяжённость во времени. И лишь иногда рынок разворачивает какое-либо сильное форс-мажорное событие.

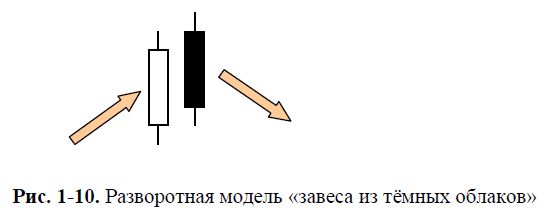

Возьмём, к примеру, разворотную модель «завеса из тёмных облаков» (см. рис. 1-10):

Вот что пишет про неё Грегори Моррис в своей книге «Японские свечи: метод анализа акций и фьючерсов, проверенный временем» (М, 2001):

«На рынке господствует повышательный тренд. Формируется длинная белая свеча, что типично для повышательного тренда. При открытии на следующий день происходит разрыв вверх, однако на этом повышательный тренд может закончиться. Рынок падает, чтобы закрыться внутри тела белого дня, фактически ниже его середины. Все трейдеры, настроенные по-бычьи, при таких обстоятельствах должны пересмотреть свою стратегию. Как и в случае пронизывающей свечи, возникает важный разворот рынка».

Из приведённого объяснения совершенно непонятно, почему именно разбираемая модель является разворотной, а также почему «все трейдеры, настроенные по-бычьи, при таких обстоятельствах должны пересмотреть свою стратегию». Видите ли, для многих покупателей сильное нисходящее движение, обозначенное чёрной свечой, является хорошей точкой для покупки. При таких обстоятельствах «важный разворот рынка» на следующий день может и не возникнуть. Так почему же японские аналитики после появления «завесы из тёмных облаков» в большинстве случаев наблюдали смену тренда?

Виной тому уход крупных игроков с рынка, начало которого и вызвало появление "завесы из тёмных облаков". Рынок разворачивают сами торговцы, а не особенности графика.

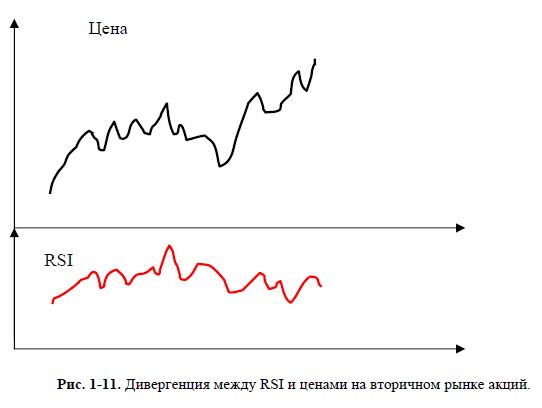

Кстати о разворотах. Почему многие молодые и неопытные игроки терпят неудачу? Виной тому их неумение отличить настоящий разворот от мнимого. Справедливости ради надо сказать, что когда, скажем, цены достигают экстремальной точки, практически никто не понимает, что это экстремальная точка. Понимание приходит потом, год-полтора спустя. На рис. 1-11 приведена типичная "медвежья" дивергенция между RSI и ценами на вторичном рынке акций.

А. Элдер по этому поводу пишет:

"Дивергенция медведей даёт сигнал к продаже. Она возникает, если цены поднимаются до нового максимума, а RSI даёт более низкий максимум, чем при предыдущем подъёме цен. Продавайте, как только RSI двинется вниз из второго максимума и поместите предохранительную остановку выше последнего локального максимума цен. Сигнал к продаже особенно силён, если первый максимум лежит выше справочной линии, а второй ниже этой линии".

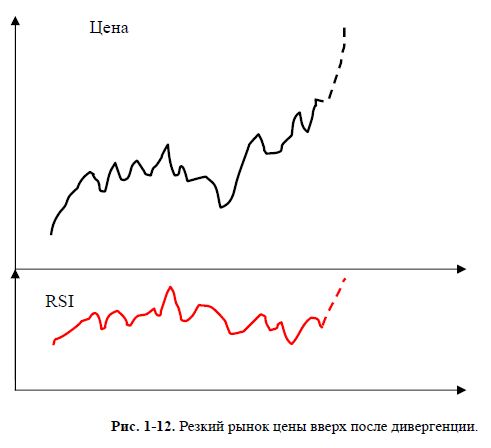

Очень часто такая ситуация возникает перед резким рывком цен вверх. Наш игрок закроется по стопу (если рынок не потеряет ликвидность). Возможное развитие ситуации – на рис. 1-12.

В связи с обсуждаемой темой можно также посетовать на сложности в распознавании фигур. Но это уже не так страшно.

Выводы: Подытоживая всё вышесказанное, хочется отметить, что в настоящее время технический анализ переживает детские болезни роста, отмеченные блужданием в труднопроходимых дебрях наивного эмпиризма. У технического анализа есть все шансы стать подлинно научной дисциплиной. А для этого, кроме осознания недостатков, нужны новые разработки.

К сожалению, большинство технических аналитиков игнорируют все эти соображения. Они замкнулись в своём маленьком мирке. Им просто нравиться строить графики. Вот и всё. Однако их конечная задача – предсказать будущее. А это на рынке самое сложное. Будущее не содержится в законсервированном или заархивированном виде (в формате "zip") в прошлом. Будущее постоянно преподносит нам сюрпризы.

Оно и покажет, сумеет ли технический анализ преодолеть собственную ограниченность, и начать новый цикл развития.

|