|

|

Главная — Обучение — Библиотека трейдера — Удовенко В. Forex. Практика спекуляций на курсах валют —

2.3. Индексные методы измерения экономических процессов

2.3. Индексные методы измерения экономических процессов

В экономическую активность вовлечено очень большое число участников и в ней, так или иначе, обращается множество разнообразных материальных и финансовых активов. Измерить все это с помощью небольшого набора чисел – непростая, но необходимая задача, решение которой поможет определить объективные методы прогнозирования и планирования операций в этой экономической среде. Умение читать и понимать экономические данные – это и наука и искусство, владение которыми необходимо для трейдера валютных рынков. Поэтому мы рассмотрим здесь некоторые основные определения и понятия, связанные с количественным измерением экономических процессов.

Прежде всего, следует отметить, что для многих экономических параметров важным бывает не столько само значение, сколько его изменение за прошедший промежуток времени. В экономической статистике используется несколько способов записи изменения количественных параметров. Обозначим Xt числовое значение некоторого экономического параметра (цены, объема выпуска и т.д.) в момент времени t (день, месяц, квартал, год). Некоторый момент, выбранный в качестве начала измерений, мы обозначаем t = 0, а затем считаем время целыми единицами: t = 1, 2, 3, ... .

Величину изменения параметра X за промежуток времени от t до t + 1 обозначим:

Если, например Х{ измеряет выпуск продукции за месяц t, то AXt – прирост выпуска за месяц t + 1, если Xt – цена, то AXt – изменение цены, имевшее место в течение месяца t + 1.

Очень часто нас интересует не сама величина изменения параметра X, а насколько это изменение велико по отношению к имевшемуся значению, тогда мы используем процентные величины изменений:

Общепринятая форма представления процентных изменений – годовые проценты (annualized). Предположим, валютный курс X изменился за месяц с 1,6205 до 1,6510:

в процентном виде это будет:

На сколько изменится валютный курс к концу года, если этот темп будет сохраняться каждый месяц? Ответ дается известной формулой сложных процентов:

или 25,08%. Это означает, что ежемесячный прирост на 1,88% эквивалентен годовому росту 25,08%, т.е. 25,08% – это и есть 1,88 ежемесячных процентов, представленных в виде годовых процентов (annualized).

Рассмотрим пример пересчета квартального показателя. Пусть рост ВВП за первый квартал составил 1,9%; каков будет годовой рост при сохранении этого темпа? По формуле сложных процентов имеем:

(1 + 0,019)4 – 1 = 0,07819, или 7,82%.

Анализируя экономические данные, следует иметь в виду, что многие индикаторы экономической статистики, публикуемые в информационных системах, проходят предварительную обработку, направленную на удаление сезонной зависимости (seasonality), которая может искажать тенденции экономического роста. Имеется много причин, по которым различные виды экономической активности зависят от времени года, а соответствующие им индикаторы каждый год повторяют похожую картину. Например, строительная активность сильно зависит от погоды, а значит и от сезона: перед новогодними праздниками каждый год происходит рост объемов розничной торговли; производители автомобилей обычно именно летом переходят на производство новых моделей, так что в это время объем выпуска регулярно может снижаться; компании по сбору налогов, в соответствии с законодательством, имеют определенные временные рамки, как и выплаты доходов. Явно выраженная зависимость от времени года видна на примере графиков валового внутреннего продукта Японии, жилищного строительства и объема продаж новых автомобилей США.

Подобная сезонная зависимость может затруднять обнаружение тенденций экономического роста. Поэтому были разработаны специальные методики, позволяющие на основе статистики предыдущих лет выделить регулярно повторяющиеся колебания показателя и сгладить его график, чтобы можно было оценить именно тенденции устойчивого роста. Сезонно выровненные данные сопровождаются при публикации дополнительным индексом SA (seasonally adjusted). Более подробно с методами сезонной обработки экономических временных рядов можно познакомиться в книге Эддоуса и Стэнсфилда.

Отдельно рядом с показателем при публикации указывается, к какому периоду относится его значение: М – месяц, Q – квартал, Y – год. Часто бывает так, что публикуемое значение показателя приводится в виде его отношения к значению этого показателя за соответствующий период предыдущего года; тогда оно будет сопровождаться меткой Y/Y. Соответственно – Q/Q означает квартальные данные по отношению к предыдущему кварталу, а М/М – данные за месяц по отношению к предыдущему месяцу.

Многие экономические показатели относятся сразу к большой группе объектов, например, индекс потребительских цен есть изменение цен некоторой выбранной группы товаров и услуг (потребительской корзины). Построение таких индексов осуществляется следующим образом. Пусть

– это цены товаров и услуг в начальный момент времени либо в предыдущий период, а

их цены через t = 1 и пусть

– соответствующие количества товаров и услуг, входящих в потребительскую корзину в начальный момент времени и через время t = 1.

Тогда в качестве индекса, показывающего изменение цен потребительской корзины за время t, может быть взято отношение:

Такие индексы записывают также в процентном виде.

Приведенный выше индекс учитывает как изменение цен, так и изменение состава потребительской корзины (индекс Пааше). Существуют индексы (называемые индексами Ласпейреса), которые строятся исходя из предположения о неизменности состава потребительской корзины:

Эти индексы измеряют только влияние происшедших изменений в ценах.

Многие используемые в статистике валютных рынков индексы строятся по приведенным выше формулам, иногда с теми или иными изменениями. Например, часто применяются так называемые “реальные” показатели экономики. Смысл их состоит в том, что фиксируются цены на некоторый момент времени, а объем выпуска (или состав потребительской корзины) изменяется в течение данного промежутка времени. Реальный показатель учитывает рост объемов выпуска (потребления), а рост цен на него не оказывает влияния, т.е. реальные показатели “свободны от инфляции”.

В качестве примера реального показателя приведем реальный ВВП. Если предположить, что состав выпуска в экономике остается неизменным, а меняется лишь объем выпуска товаров и оказываемых услуг, то реальный ВВП для промежутка времени t будет вычисляться по формуле:

где цены p0(i) взяты для некоторого периода времени, именуемого базовым (в статистике США, например, часто используется в качестве базового периода 1982 год).

На самом деле, конечно же, состав выпуска в экономике в течение нескольких лет не остается неизменным, поэтому разработаны соответствующие статистические методы для учета его изменений. При публикации экономических показателей в информационных системах для обозначения реальных показателей используется специальный символ – С; например, реальный ВВП США будет обозначаться USGDP/C.

В отличие от реального ВВП, такой же показатель, рассчитываемый в действующих ценах, называется номинальным ВВП:

а отношение номинального ВВП к реальному носит название дефлятора ВВП (или implicit deflator GDP):

Дефлятор является одним из показателей инфляции, демонстрирующих, в какой степени рост ВВП происходит из-за увеличения цен.

Близким по структуре к индексам, строящимся на основе потребительской корзины, является так называемый индекс доллара. Поскольку на международном валютном рынке все валюты принято котировать, прежде всего, по отношению к доллару, то не ясно, что же является ценой самого доллара. Одним из показателей уровня доллара является его усредненный курс по отношению к основным мировым валютам; причем усреднение делается с весами, пропорциональными объемам торговли США, осуществляемым в этих отдельных валютах. Если обозначить через Р. курсы доллара по отношению к основным валютам (GBP, EUR, CHF, JPY, AUD и т.д.), представленные в виде количества единиц валюты за один доллар, то формула для индекса доллара (trade weighted dollar index) будет выглядеть следующим образом:

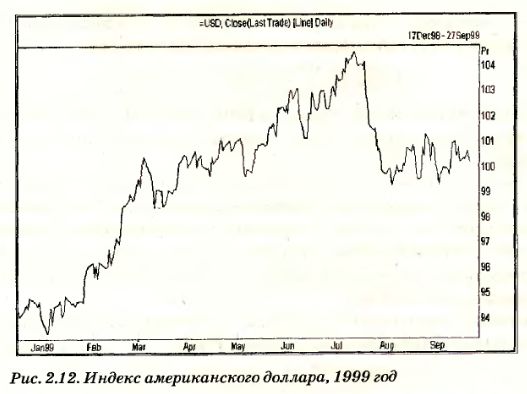

Именно этот индекс представлен на рис. 2.6 для иллюстрации истории курса американского доллара. На рис. 2.12 индекс доллара представлен более детальным графиком, относящимся к 1999 году.

Аналогичные индексы публикуются и для других валют; они более точно отслеживают экономическое значение валютного курса, так как оно определяется не столько самой величиной обменного курса, но прежде всего тем объемом торговли, который осуществляется с использованием данной валюты. На графике (рис. 2.13) приведен взвешенный с учетом объемов торговли индекс британского фунта. С весны 1999 года начал публиковаться подобный индекс для новой валюты евро. В этой связи большой интерес представляет следующий комментарий, опубликованный в середине февраля 1999 года при обсуждении причин и последствий неожиданно сильного падения евро с начала года.

К тому времени евро уже успела упасть на 6% по отношению к доллару с начала года. Много упреков раздавалось в адрес руководителей европейской финансовой политики, не обеспечивающих должную стабильность валюты, но аналитики приводили расчеты, показывающие, что снижение долларового курса евро отнюдь не отражает столь же больших экономических последствий этого падения для еврорегиона. Действительно, в результате объединения валют внешняя торговля составляла около 10% суммарного валового внутреннего продукта одиннадцати стран еврорегиона, это в два-три раза меньше, чем было в соответствии с индивидуальной статистикой этих стран до объединения валют. Хотя падающая валюта приводит к увеличению цен на импорт, значительная часть внешней торговли для одиннадцати стран превратилась во внутреннюю, поэтому сильное падение долларового курса евро не стало причиной столь больших проблем, как этого можно было бы ожидать.

Это хорошо было видно с помощью эффективного обменного курса (индекса) евро, учитывающего торговлю еврорегиона с 16 другими странами: он упал за то же время всего на 1,3%. Таким образом, подтверждалась обоснованность позиции Европейского Центрального банка (ЕЦБ), который утверждал, что падение евро не угрожает стабильности цен в еврорегионе. Для валютного трейдера это могло служить сигналом к тому, что на очередном заседании ЕЦБ не изменит процентные ставки (о чем банк и предупреждал рынки), а отсюда следовало, что евро продолжит свой ход вниз (наглядный пример того, что позволяют увидеть индексы).

Отдельно необходимо остановиться на одном из важнейших индикаторов валютного рынка – американском индексе фондового рынка, известном во всем мире как индекс Доу-Джонса. Подобно многим другим индексам фондового рынка, он представляет собой усредненную цену некоторого выбранного набора акций, но в этом индексе используется интересный и поучительный прием, связанный с учетом изменения состава списка акций. Например, промышленный индекс Доу- Джонса (DJI – Dow Jones Industrial) вычисляется для группы акций 30 крупных промышленных корпораций, которые активно и устойчиво торгуются на Нью- Йоркской фондовой бирже. Однако состав этой группы тридцати время от времени меняется: происходят слияния корпораций либо какое-то акционерное общество может из-за экономических проблем отодвинуться на второй план и его акции будут вычеркнуты из списка избранных, куда войдет другая компания. Чтобы пояснить используемый в индексе Доу-Джонса прием, рассмотрим здесь вместо 30 только три акции с их “вчерашними” биржевыми ценами:

А =26, В = 18, С = 47.

Средняя цена составит 30, ее и примем в качестве начального значения индекса, соответствующего закрытию завтрашнего биржевого дня. Но на следующий день поступила информация, что акционерное общество (АО) С слилось с другим акционерным обществом и новое АО выпустило акции D с ценой D = 17. Если в качестве индекса на момент начала нового рабочего дня взять новую среднюю цену акций, то получится скачок индекса:

Для того чтобы избежать подобных неоправданных скачков, поступают следующим образом: сумма цен новых акций делится не на их количество, а на некоторый знаменатель х, который выбирается из условия, что индекс откроется “сегодня” с тем же значением, с которым он закрылся вчера:

откуда получаем:

Это значение х фиксируется и используется затем в качестве знаменателя до тех пор, пока не произойдет новое изменение в составе акций индекса. При этом значение знаменателя х (divisor) является само по себе индикатором фондового рынка и публикуется в средствах массовой информации наравне с индексами Доу-Джонса.

Индекс Доу-Джонса является, по всеобщему признанию, эффективным индикатором динамики поведения фондового рынка США; он наглядно показывает именно движения рынка, изменение его настроений. Но есть у него и некоторые недостатки – сама по себе величина индекса не отражает цен акций, хотя и строилась в виде средней цены: но ведь нет акций, торгующихся по 11 000$! К тому же количественный состав акций, входящих в список индекса, весьма невелик, особенно по сравнению с изобилием наименований акций, обращающихся на фондовом рынке США. Из-за этого его поведение может давать искаженную картину развития рынка в целом. Это дало основание бывшему председателю Федеральной Резервной Системы Volcker’y при очередном обсуждении возможной угрозы, которую представляет переоцененный рынок американских акций для экономики США, заметить, что судьба американской экономики зависит от 50 акций предприятий, из которых половина никогда не докладывали о каких-либо прибылях.

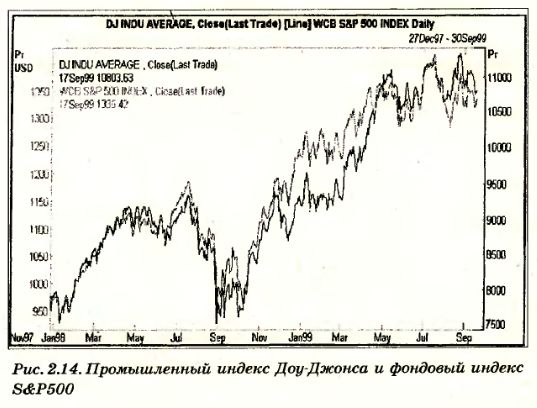

Поэтому для более объективного оценивания динамики фондового рынка применяют разные индексы, в частности в США широко распространен индекс Standard and Poors 500 (S&P500), который отслеживает 500 акций основных корпораций производственного сектора и его значение равно средневзвешенной цене этих акций. Иначе говоря, для вычисления S&P500 используется та же формула, по которой считался торгово-взвешенный индекс доллара, но в качестве Р берется цена акции, a w. – ее капитализация, т.е. выраженная в долларах цена того количества акций i, которые обращаются на рынке. На рис. 2.14 индексы Доу-Джонса и S&P500 изображены рядом для сравнения.

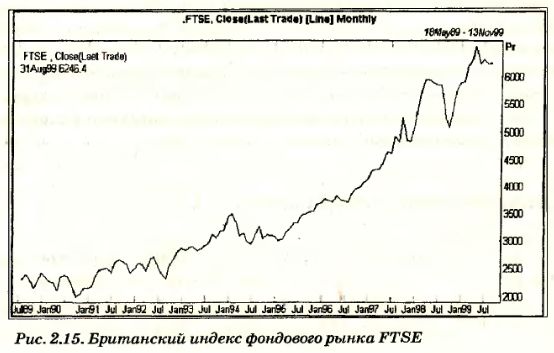

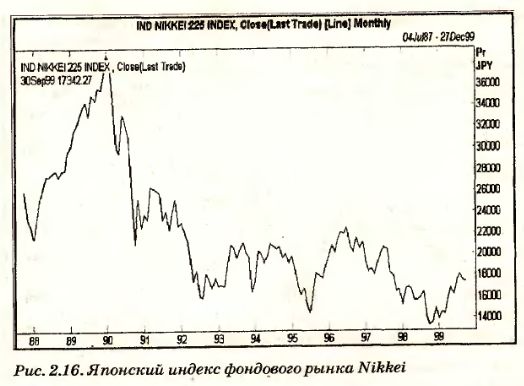

Далее в качестве иллюстрации статистики фондового рынка приведены графики английского фондового индекса FTSE (рис. 2.15) и японского фондового индекса NIKKEI (рис. 2.16).

Отслеживание поведения фондовых индексов является обязательной частью аналитической работы валютного трейдера, поскольку спрос на акции, номинированные в конкретной валюте, может очень сильно сказаться на курсе этой валюты. Так, летом 1999 года даже постоянные интервенции банка Японии, на которые он потратил более 20 миллиардов долларов, не смогли остановить укрепления иены, поскольку одним из сильнейших действовавших в это время факторов был высокий спрос на японские акции. На рис. 2.16 хорошо видно, как с начала 1999 года японские акции прекратили затяжное падение и начали расти в цене. Инвесторы из Европы, Великобритании и США конвертировали значительные суммы в иену с целью приобретения японских акций, и это постоянно поднимало курс иены по отношению к доллару.

|

|